前回は、3000万円の特別控除があること、10年超所有の場合は軽減税率があること、買い換えの特例、譲渡損失の繰越控除等などの概要を説明いたしました。

今回はそのうち3000万円の特別控除について説明したいと思います。

3000万円の特別控除

この特別控除の特例では、譲渡した居住用財産の所有期間の長短は問われませんが、原則として実際に所有者自身が生活の拠点として利用していた家屋(その敷地を含む)の譲渡であることを前提としています。

居住用財産の譲渡に係る特例にはほかに買換えの特例もありますがが、鹿児島の場合は地価がそれほど高くないですので、居住用財産の売却代金が3000万円を超えるようなケースはあまりなく、この3000万円の特別控除と適用して納税額0円で済ませる場合がほとんど全部です。

買換えの特例は少なからず納税が発生しますし、次世代に売却する際20%ほどの納税が発生する可能性が残りますので、

鹿児島の場合はこの特例を使った方が優位な場合がほとんどです。

ちなみに納税額0円だからと言って申告する必要がないかというと、この特例を受けるためには、確定申告をすることが必要となります。

3000万円の特別控除の特例を受けるための適用要件は以下の通りです。

①所有者が自ら居住していた家屋を譲渡するか、家屋とともにその敷地や借地権を譲渡すること。なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年目を経過する日の属する年の12月31日までに譲渡すること。

②譲渡した年の前年及び前々年にこの特例を受けていないこと。または、居住用財産の買換えや交換の特例の適用、もしくは居住用財産の譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

③譲渡した居住用財産について、収用交換等の特別控除など他の課税特例の適用を受けていないこと。

③その居住用財産を譲渡した年の所得について、住宅ローン控除の適用を受けないこと。

④譲渡する相手が、配偶者や直系血族、同居する親族、生計を一にする親族、内縁関係者及びその親族、特殊な関係のある法人など、特別な関係者ではないこと。

※適用除外

この特例を受けることだけを目的として入居したと認められる家屋

居住用家屋を新築する期間中だけ仮住まいとして使った家屋、その他一時的な目的で入居したと認められる家屋

別荘などのように主として趣味、娯楽又は保養のために所有する家屋

居宅のうち庭だけ切り売りする場合など。

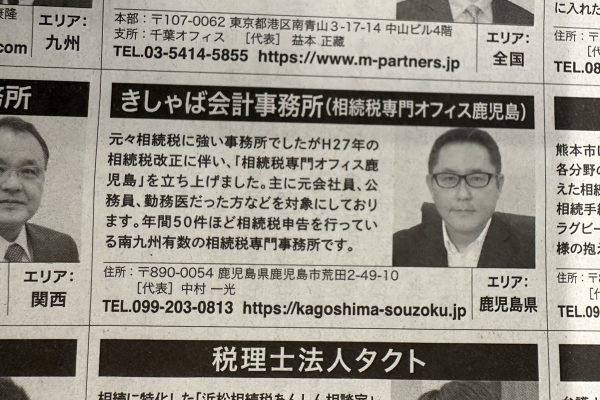

鹿児島の会計事務所、きしゃば会計事務所のブログでした。