表題の「家なき子」とは安達祐実のドラマでも、児童アニメの話ではなく相続税の特例の俗称です。

相続により被相続人の財産を相続すると、一定以上の金額からは相続税がかかります。

街中の路線価格の高い土地を相続するとなると相続税額は当然高くなります。

相続した遺産が土地や建物ばかりで現金がなかったりすると、相続税が納められないため相続した土地建物を売却して納税資金を用意しなくてはならないせいで、家族で一緒に住んでいた家などを手放すという事態もありえます。

このような理不尽な状況になってしまうことを防ぐために、小規模宅地等の特例という制度があります。

小規模宅地等の特例とは、相続により取得した土地のうち一定の要件を満たせば、土地の評価額が80%減額されるという夢のような(笑)制度となっています。

故人が住んでいた居住用住宅の場合、適用対象者としては、原則、被相続人の配偶者や被相続人と同居していた親族となっています。

そのほか、配偶者や同居していた親族がおらず、相続発生前3年間の間に自分もしくは配偶者の持ち家に住んだことがない親族についても「家なき子」として特例を適用することができます。

被相続人と生計を一にしていることが要件の一つとなっている特例ですが、「家なき子」の場合に関してはこの要件は満たす必要はありません。

今回は、この制度の一つである「家なき子」に係る特例についてご説明したいと思います。

以下の3つの要件を満たせば、小規模宅地等の特例を適用することができます。

・被相続人が一人暮らしをしていたこと

→被相続人の配偶者や相続開始直前において被相続人の居住の用に供されていた家屋に居住していた親族がいないこと

・不動産を取得した親族が、その不動産をその相続税の申告期限まで保有していること

→申告時にその不動産を売却するなどして、所有していなければ特例を適用することはできません。

・マイホームに居住したことがないこと

→宅地等を取得した相続人が、その相続開始前3年以内にマイホームに居住していないことが求められます。もしマイホームを持っていたとしても、人に貸すなどして自身は賃貸物件に居住している場合などは、適用を受けることができます。

これらの要件を満たせば、小規模宅地等の特例を適用することができ、かなりの相続税額の軽減となります。

「家なき子」の特例も、一般的な小規模宅地等の特例と申告方法は同じです。しかし、申告時に添付する資料として、戸籍の附票が必要となります。

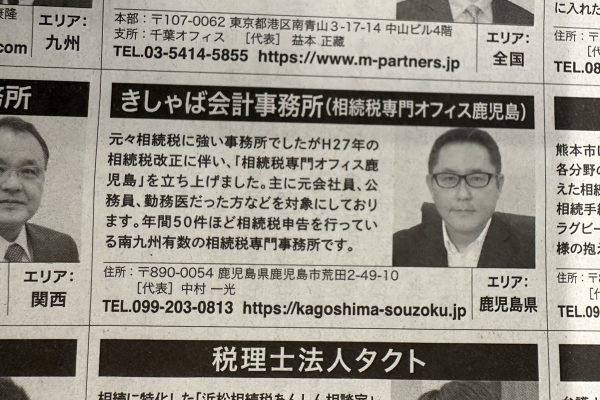

相続税の特例については、生前に対策を立てておかないと適用されないものも多いです。相続税についての相談は、鹿児島の会計事務所、きしゃば会計事務所にお任せください。